コロナ禍の借金を整理し再出発! 過払い金あれば返還請求を。

コロナ禍で職を失ったり休業を余儀なくされるなどで収入が大きく減 少し、借金を抱えてしまい、毎月の返済のために生活が大変苦しいとお悩みではございませんか?

こうしたことでお困りの方、あるいは以前から債務整理などをお考えの方はぜひ一度ご相談ください。このような借金や債務についてはあれこれ深刻に悩むよりも、思い切って整理してしまうのも一つの有力な方法です。

債務整理にはいくつかの方法がありますが、借金の利息が膨れ上がって毎月の返済が苦しくなり、返済してはまた借りることを繰り返すいわゆる自転車操業をしている場合には、任意整理という手続きが有力です。

これは毎月一定の収入は確保でき、返済金額がある程度少なくなるのであれば引き続き支払って行けそうだという方に適しています。

この場合は司法書士が代理人となり、原則として今後の利息がかからないよう債権者と交渉し、無理なく分割で支払って行けるようにいたします。ご依頼いただくと次の支払いからいったんストップするため、生活の立て直しがしやすくなります。債権者からの厳しい取立ても止まり、精神的な負担を軽減することができます。

この任意整理が困難な場合は、他に自己破産や個人再生といった手続きによる対応も可能です。消滅時効の援用という方法で債務を減らすことが可能な場合もあります。

また長年にわたり借金を返済しているうちに、過払い金が発生している場合もあります。この過払い金を返してもらうことは、あなたの権利です。

ただし過払い金の診断や請求は、完済してから10年以内にしなければなりません(時効)。途中で完済している場合は、完済してから10年を経過すると、状況により途中までの過払い金が返ってこなくなってしまうこともありますので、早めに診断して請求することをお勧めいたします。

まだ返済中の方でも、取引期間が10年以上に及ぶ場合は、今すぐ過払い金の返還を請求できる可能性があります。その場合、毎月の返済がなくなったうえ、お金が手元に返ってくることになります。

いろいろな方法で督促を止め、月々の負担を減らしましょう!

コロナ禍による失業や休業、事業の失敗、他人の保証、離婚、出産、病気など、さまざまな事情で借金をしてしまい、返済のために生活が苦しい状況に陥っているという方が少なくありません。また過去の浪費やギャンブルを後悔している方もいるでしょう。「毎月の返済後すぐにまた借りてしまう」「このままでは返済がいつ終わるのかわからず将来が不安でしかたがない」などとお悩みではございませんか。

借金は整理し、清算していくことができます。手続き開始によりいったん督促を止めることができ、返済を止めたうえでゆっくりと家計を見直し、今後の返済計画を立てることができます。手続きによって、「借金が減額」になったり、「借金を支払わなくてよくなる」といったことがあります。「月々の返済金額」が少なくなり、家計の負担が軽減されるケースも少なくありません。

例えば、次の消滅時効の援用という方法が可能な場合もあります。

●消滅時効の援用

消滅時効とは、債権者が債務者に対して請求等をせずに法律で定められた一定期間(5年ないしは10年間)が経過した場合に、債権者の権利を消滅させる制度です。

ただし時間が経過しても、消滅時効の援用をしなければ消滅しません。そのため司法書士が代理人として、配達証明付の内容証明郵便等の方法で、債権者に時効の利益を受けることを通知します。これが援用と呼ばれる手続きです

これにより債権者は依頼者に対して直接請求することができなくなり、督促が止まります。もし過払い金が発生している場合は、過払い金請求手続きを行います。

借金の消滅時効は5年ですが、5年経過していても中断事由が存在する場合は時効が成立しません。そこで債権者にこれまでの取引履歴を開示してもらい、それをチェックします。併せて中断理由がないかどうか、また債権者に消滅時効の成立を争うかどうかなどを確認します。

争わない場合は業務終了となりますが、争う場合は引き続き債権者と交渉します。すでに消滅時効が成立していても、時効の中断事由に該当する債務の承認をさせようと債権者が訴えることがないわけではありません。こうした場合は司法書士が代理人として訴訟対応(簡易裁判所に限る)します。

司法書士は行政書士と異なり債務者の代理人として交渉することができますので、ぜひ私たちに安心してお任せください。

なお消滅時効が成立しない場合は、任意整理や自己破産、個人再生などを検討することも可能です。

消滅時効援用の手続き費用については、基本報酬の分割払いも可能なこちらの「消滅時効の援用料金表」をご覧ください。

過払い金の診断や返還請求は、もうお済みですか?

●「過払い金」とは

消費者金融やクレジットカード会社などからお金を借りて支払った利息のうち、本来支払う必要がなかったにもかかわらず、「払い過ぎたお金」のことをいいます。

消費者金融やクレジットカード会社などからお金を借りて支払った利息のうち、本来支払う必要がなかったにもかかわらず、「払い過ぎたお金」のことをいいます。

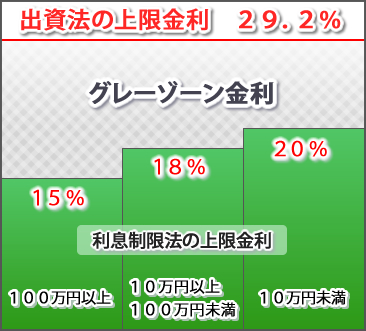

具体的には図のように、利息制限法という法律に基づいた利率(金額により15%~20%)よりも高い利息を支払っていた場合に「払い過ぎ(グレーゾーン金利)」に該当し、お金(過払い金)を返してもらう手続きの対象となります。

完済している場合はもちろん、まだ返済中の場合でも、引き直し計算をすると現時点ですでに払い過ぎとなっていて、過払い金が返ってくる可能性があります。

「自分は過払い金があるのか気になる」「どのように診断や請求の手続きをすればいいかわからない」という場合、まずはお気軽にご相談ください。こちらからご状況をお伺いし、わかりやすくご説明や診断をさせていただきます。

- 借りていた会社がわかれば、資料はなくても診断することが可能です。

- クレジットカードのキャッシングも対象です。

クレジットカードでも消費者金融同様、多額の過払い金が発生していることがあります。

- 現在返済中の方でも、過払い金が発生している場合があります。

完済していなくても、過払い金の診断や請求をすることができます。

- 完済している場合、完済後10年以内に請求する必要があります。

完済後10年を経過すると、法律上時効になり1円も返してもらうことができません。

- 家族に内緒で手続き可能です。

- 過払い金も相続の対象です。亡くなった方の過払い金は、相続人から請求が可能です。

<過払い金対象業者>

アコム、アイフル(ライフ)、プロミス(SMBCコンシューマーファイナンス)、レイク(新生フィナンシャル)、ノーローン(シンキ)、CFJ(ディック、アイク、ユニマットなど)、富士クレジット、日本保証(ロプロ、ステーションファイナンスなど)、アエル(日立信販)、日本プラム、ネットカード(オリエント信販)、ユアーズ(ユーレデース)、プライメックスキャピタル、サンライフ、クラヴィス(タンポート、クオークローンなど) など

アプラス、イオンクレジットサービス、イズミヤカード、エポスカード(マルイ)、オリエントコーポレーション(オリコ)、近畿しんきんカード、さくらカード、セゾン、セブンCSカードサービス、セディナ(OMC、セントラルファイナンス)、サンステージ(ベルーナ)、ジェーシービー(JCB)、新生カード、全日信販、トヨタファイナンス、ニッセン、三井住友カード(VISA)、三菱UFJニコス(日本信販)、みなとカード、プランネル、ポケットカード、ライフカード、ワイジェイカード(国内信販、楽天、KC)、フジ、京屋、ゆめカード など

※上記は一例です。これ以外の金融業者などについては、お問い合わせください。

なお過払い金返還請求の手続き費用については、分割払いが可能な場合もある安心で無理のないこちらの「過払い金返還/債務整理料金表」をご覧ください。

診断や相談については無料です。

また消滅時効の援用や、任意整理、自己破産、個人再生などについてはそれぞれの項目をご覧の上ご検討ください。

債務整理には、任意整理・自己破産・個人再生の三つの方法。

債務整理には、主に「任意整理」「自己破産」「個人再生」の三つの方法があります。

どの手続きが適しているかは、相談者一人一人の状況によって異なります。 借金の金額だけで決めることはできませんし、毎月の収支によっての月々返済できる金額やその他の生活の状況などを総合的に判断したうえで、適している手続きを判断することになります。また、それぞれの手続きでメリット・デメリットが異なるため、ご自身がどの手続きを希望するのかも手続きを選択するうえで重要なことです。

また、借金の返済を止めてしまい、何年も放置してしまって遅延損害金が膨れ上がっている場合でも、上記の整理方法以外に、請求金額を払わずにきちんと法的に解決できることもありますので(例えば前項の「消滅時効の援用」など)、詳しくはご相談ください。

●任意整理

残っている借金について、司法書士が将来の利息を免除してもらって原則3~4年以内で無理なく分割返済できるよう借入先と交渉する手続きです。

その際に、借入先から取引履歴などの資料を取寄せし、過去に払い過ぎた利息がないか調査します。払い過ぎた利息があった場合は、その分借金を減らすことができます。場合によっては、過払い金が発生していて、お金が返ってくることがあります。(過払い金返還)

払い過ぎた利息がない場合は、借金自体は減額にはなりませんが、将来の利息を免除してもらえる分、家計の負担をかなり軽減することができます。

ただし、返済が一定期間続くため、継続安定して収入を得る見込みであることが必要です。

- 借り始めた時期により借金が大きく減る可能性があります。

- 月々の返済金額が少なくなる可能性があります。

- 司法書士が代理人となって交渉するため、依頼者の方の負担が軽い手続きです。

任意整理の手続き費用については、基本報酬の分割払いも可能なこちらの「任意整理料金表」をご覧ください。

●自己破産

毎月の収入から借金の返済に回せるお金がない、もしくは、客観的に3年以内にすべての借金を返済できない(「支払不能」といいます)といった場合に、裁判所へ申立て、借金全額の支払義務を免責してもらう手続きです。

- 今後は借金の返済をする必要がなくなります。

- 裁判所に認めてもらう必要があります。

- 借入原因の審査があります。

- 高価な財産は処分しなければなりません。

自己破産の手続き費用については、基本報酬の分割払いも可能なこちらの「自己破産料金表」をご覧ください。

●個人再生

支払不能のおそれがある場合に、裁判所へ申立て、借金の総額のうち、一定の金額を分割で返済すれば、残りの金額の支払義務を免責してもらう手続きです。

住宅ローンが残っているが自宅を手放したくないといった場合や、ギャンブルなどで浪費してしまって自己破産手続きでは免責が許可されない可能性があるといった場合によく利用されています。

ただし、返済の見通しが立たなければならず、継続安定して収入を得る見込みであることが必要です。

- 一定の金額をきちんと支払えば、残りの返済は免責されます。

- 住宅ローンの返済を継続したまま手続きをすることができます。

- 裁判所に認めてもらう必要があります。

- 借入原因の審査が原則ありません。

個人再生の手続き費用については、基本報酬の分割払いも可能なこちらの「個人再生料金表」をご覧ください。